歐債危機發展到現在已進入關乎歐元生存與死亡的決戰階段。考慮到其傳染效應,希臘是否實質違約、是否留在歐元區固然很重要。但鑒于其規模,希臘的風險在歐元區仍是可控的。但當前歐債危機正朝著不可控的三部曲發展,意大利危機、西班牙危機和歐元區的銀行危機。

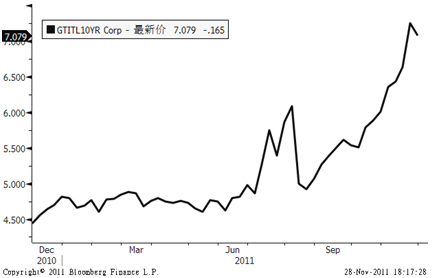

意大利的國債收益率在穩步上升。11月9日其十年期國債收益率一度飆升至7.502%的高位,導致意大利政府改組。后來在歐洲央行入市的情況下,收益率曾回落到7%以下,但11月25日又重新回到7.2%(見圖1),可見意大利的情況并未因政府改組而好轉。意大利6個月的貸款利率已升至6.5%,比10月份翻了一番;二年期的貸款利率已升至7.8%。

圖1.意大利十年期國債收益率走勢圖

意大利的國債規模龐大(總量近1.9萬億歐元),僅2012年底前需滾轉的債務就達3600億歐元,在2012年1月底前就需拍賣300億歐元的國債。利率上升大大加大了債務融資成本,加大了市場融資的難度。考慮到過去十年意大利實質經濟增長緩慢(人均實際GDP為負增長,增長率僅高于海地、津巴布韋)、當前又面臨財政、信貸雙重緊縮的負面沖擊,在目前的收益率水平下,意大利的債務已不可持續,可以說意大利已走上了一條不歸路。

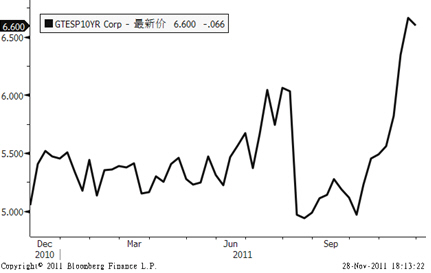

除意大利外,西班牙的國債收益率也已達到相當危險的水平,將很快步上意大利的后塵(見圖2)。西班牙11月17日原本拍賣40億歐元的10年期國債,最后只賣出35億歐元,而且收益率達6.975%。

圖2.西班牙十年期國債收益率走勢圖

西班牙是歐元區僅次于意大利的第四大經濟體。西班牙經濟也存在自身的結構性問題,外加房地產泡沫破滅帶來的嚴重沖擊。

南歐主權債價格的快速下跌,嚴重影響到了歐元區銀行的健康。銀行一方面要滿足在2012年6月底前一級資本充足率達到9%的要求,另一方面又面臨籌資成本大幅上升、籌資難度加大的雙重壓力。根據路透社10月12日的分析,僅滿足9%的一級資本充足率歐洲90家銀行的資本缺口就達3600億歐元。而市場籌資十分困難。歐洲銀行的交易價格平均以P/B衡量僅0.4~0.5倍,股權融資幾乎不可能。債券融資的平均成本比去年同期已高出200個基點以上。所以,歐洲銀行不得不收縮資產負債表,一方面賣出風險資產(有分析認為歐洲銀行業需處理的資產將達3萬億歐元),另一方面減少信貸。各大銀行同時收縮資產負債表賤賣資產(特別是主權債)加速了資產價格下跌,形成了資產價格下行的惡性循環。目前歐洲銀行已面臨全面擠兌(Bank Run)的風險。美國貨幣市場基金已大量撤離歐洲銀行,使銀行面臨流動性擠壓,同業拆借利率飆升(見圖3、4、5)。在流動性擠壓下,歐洲的銀行不得不加快處置資產,回收在全球不同地區的貸款。所以,流動性擠壓的結果是資金回流歐元區而非流出歐元區。最近人民銀行公布的中國外匯占款減少,可能也與歐洲銀行發生的流動性擠壓、資金回流有關。

圖3.3個月LIBOR利率走勢圖

在恐慌氣氛傳染下,AAA級的歐洲投資銀行(EIB)的五年期債券收益率也已大幅上升至2009年來的最高水平。市場流動性擠壓情況有點類似于2008年10月前(見圖6)。

圖6.EIB五年期利差走勢圖

11月23日連德國國債的拍賣都認購不足,需由德國央行(bundesbank)認購其中的40%,導致德國十年期國債收益率大幅上升。(見圖7)

圖7.德國十年期國債收益率走勢圖

德國國債曾經是歐債危機的避風港,現在看來德國也難以幸免。因為德國2/3的進出口在歐元區,德國經濟本身也已放緩。德國銀行的杠桿率達44倍,國際負債達3.4萬億歐元。歐債危機向德國傳遞,說明情況已嚴重惡化。但讓德國開始承受壓力,對歐債危機的化解來說未嘗不是一件好事。

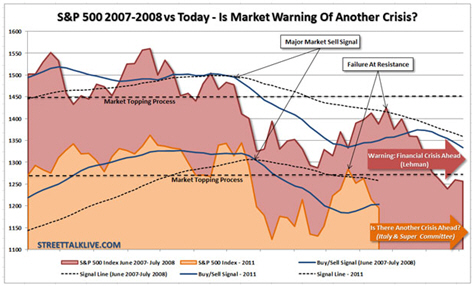

除債券市場外,股票市場的走勢也與2008年10月前有驚人的相似之處(見圖8)。但歐洲的雷曼事件會否發生呢?這取決于歐洲的銀行。

圖8.標準普爾500指數2008與2011年走勢比較圖

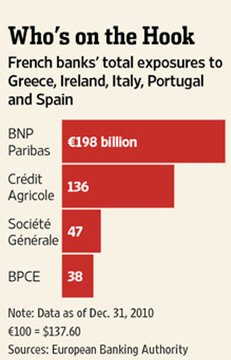

在當前的銀行危機中,法國的情況最為嚴重。法國銀行業的負債與GDP之比是4:1,高于西班牙、德國的3.3:1,意大利的2.5:1,希臘的2.1:1,更高于美國的1:1。法國銀行業持有的南歐主權債在歐元區成員國中最多。法國銀行持有的意大利主權債高出德國銀行一倍,幾乎占歐元區除意大利外的其他國家持有的意大利主權債的一半。法國前三大銀行法國巴黎銀行、法國興業銀行和法國農業信貸銀行對PIIGS五國的主權債敞口就達3810億歐元。(見圖9)

圖9.法國三大銀行對PIIGS五國主權債敞口

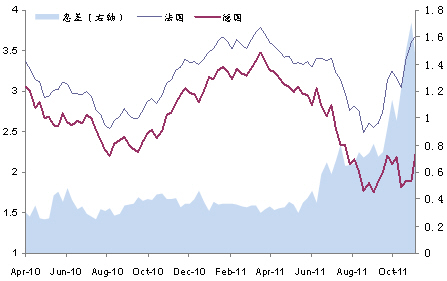

因此,穆迪9月14日下調了法國農業信貸和法興的評級。如主權債危機繼續惡化,法國銀行業將被擠兌并拖垮法國。法國國債收益率與同期德國國債收益率利差不斷上升,是市場發出的一個十分不祥的信號(見圖10)。但由于銀行的系統重要性,相信歐洲國家不會讓大銀行倒閉,而會采取處置德克夏銀行的辦法,在危急關頭實行國有化。

圖10.法國與德國十年期國債收益率利差走勢圖

鑒于葡萄牙、意大利、愛爾蘭、希臘、西班牙(PIIGS)五國的主權債規模已近3萬億歐元,實際上10月27日德法峰會達成的歐洲救助基金(EFSF)杠桿化若用于擔保主權債則已經失去了意義。因為即使杠桿化后,EFSF的規模也只能達到1萬億歐元,只占南歐主權債總額的1/3。所以,系統解決當前的歐債危機可能需由EFSF注資歐洲的銀行,化解銀行危機。然后由歐洲央行無限額借錢給國際貨幣基金組織或歐洲投資銀行(EIB),由國際貨幣基金組織或歐洲投資銀行購買南歐主權債并監督這些國家實施結構改革和財政緊縮。必要時可對南歐主權債收益率制定一個上限。11月28日國際貨幣基金組織總裁拉加德表示,國際貨幣基金組織將以6000億歐元拯救意大利,向市場發出了積極的信號。長遠來看,還需積極推進歐元區財政聯盟和政治聯盟的建設,推動歐元債的發行。目前實施歐洲央行無限制入市這一方案的阻力在德國。一方面,德國鑒于一戰后魏瑪政府惡性通脹的痛苦記憶,對于任何債務貨幣化的嘗試都深惡痛絕。德國也不愿在南歐國家不做結構改革、不緊縮財政的條件下,輕易由歐洲央行或救助基金埋單。另一方面,在本世紀初,東西德統一后,德國實施2010議程(Agenda 2010),對德國工人實行低工資、低失業率政策,以致德國工人的工資增長在歐元區最低。如債務貨幣化引發通脹將降低德國工人的工資,引發德國工人的反彈。但目前,意大利已岌岌可危,風險已向德國傳染,歐債危機已進入不可控的惡化階段。因此,德國最終將被迫同意歐洲央行無限制入市化解危機,同時積極推動南歐國家財政紀律的重建和歐元區的制度建設。因此,歐債危機即將進入最危險的階段,同時也進入了一個可望系統化解危機的階段。12月9日法、德峰會也許會給投資者一個初步的交代。歐元已處于“置之死地而后生”的階段,但即使歐債危機短期化解,歐洲走出債務困境也將曠日持久。2012年歐洲經濟衰退已是大概率事件,歐洲的日本化已不可避免。