事件起源于穩定幣TerraUSD(UST)及與其綁定的LUNA幣的崩盤。穩定幣是一種市場價值與美元或黃金等“穩定的”儲備資產掛鉤的加密貨幣,在加密貨幣市場承擔定價錨和交易媒介的功能,是連接加密貨幣和法定貨幣的橋梁。加密貨幣市場需要幣值穩定且不受監管政策限制的可自由流通的貨幣來滿足交易、流通和支付等功能,傳統法幣受到各國監管的限制,而比特幣(BTC)等加密貨幣價值波動又太大,因此穩定幣就應運而生了。穩定幣既有數字貨幣的優勢,如流通的便利性、可追溯性、可編程性等,又有法幣的穩定性,很快成為了加密貨幣市場重要的交易和結算工具。

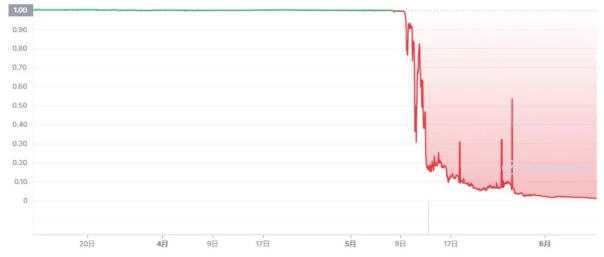

本文要討論的UST即為穩定幣的一員,且在崩盤前是市值排名第三的穩定幣。作為美元穩定幣,UST本應以1:1的固定匯率與美元掛鉤,但5月7日起UST開始失去與美元1:1的對價,隨后其價值開始迅速下跌,到5月9日跌至35美分,目前其價格已接近0。

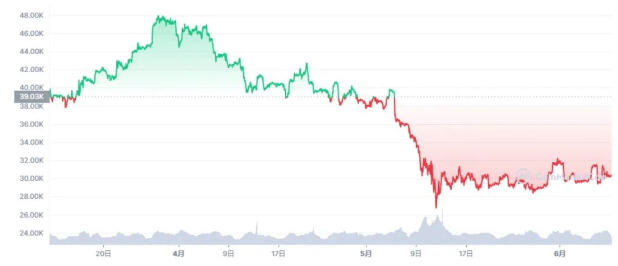

在崩盤之前,UST的市值剛在4月超越了BUSD,成為第三大穩定幣。因此,UST在5月的崩盤對整個“幣圈”都產生了巨大影響,包括比特幣在內的多種加密貨幣價格紛紛跳水。圖3展示了比特幣價格受UST崩盤影響產生的大幅下跌。可以看出比特幣價格目前仍處于低位,UST開始崩盤距今已過去了一個月,然而比特幣價格仍未恢復到事件前的水平。而其他一些主流的加密貨幣,如以太坊、幣安幣、瑞波幣等,其價格也呈現出與比特幣類似的走勢。總體來看,加密貨幣市場整體上因UST的崩盤遭受了重創,且目前仍未恢復。

二、“穩定幣”為何不穩定?——UST崩盤原因分析

那么UST為什么會崩盤呢?首先就要從它的穩定機制說起。

穩定幣大致可以分為三類:

第一類是法定資產抵押穩定幣,USDT和USDC就是這類穩定幣的代表。這類通常以法定貨幣,比如美元,或者黃金、原油等作為抵押。這類穩定幣由于有法定資產作為抵押,通常其價值可以保持較好的穩定性。但通過抵押法定資產來發幣也意味著這類穩定幣無法完全做到“去中心化”。USDC和Binance USD 都100%由國債和銀行余額支持,而Tether(USDT)還持有其他資產,例如商業票據。到目前為止,USDT和USDC一直保持了較好的穩定性,在UST崩盤時,USDT受其波及也產生了短暫的震蕩,但很快恢復到了原位。USDC和USDT在整個加密貨幣市場有著廣泛的應用,在加密貨幣衍生品交易中也被用作某些合約的報價和結算貨幣,如在Bit.com交易的USDT本位的BTC和ETH永續期貨合約、在Binance交易的USDT本位的多種加密貨幣的永續期貨合約和交割期貨合約。

第二類是以DAI為代表的加密資產抵押穩定幣。這類穩定幣通常以其他加密貨幣作為抵押,因此比第一類穩定幣更“去中心化”。而由于加密貨幣的高波動性,這種抵押通常是超額抵押,即儲備賬戶中加密資產的價值要超過所發行穩定幣的價值。以DAI為例,DAI的抵押資產包括以太坊和其他加密貨幣,抵押資產的價值是流通中DAI的價值的150%。但即使是超額抵押,抵押資產本身價值的高度不確定性仍使得這類穩定幣較第一類穩定幣有更大風險。

第三類是算法穩定幣,UST即屬于這一類,其他的算法穩定幣還包括MIM、FRAX、USDD、USDN等。這類穩定幣不依賴于資產的抵押,而是依靠算法來實現價格的穩定,其中心思想是通過算法調節該穩定幣的市場供求關系,進而調整價格。Terra將UST與原生加密貨幣LUNA進行綁定,每鑄造一枚UST,就要銷毀價值一美元的LUNA。若UST的價格小于1美元,投資者可以用低于1美元的價格買入UST,將其置換為價值1美元的LUNA,然后通過賣出LUNA獲利。反之,若UST的價格超過1美元,則可以通過銷毀價值1美元的LUNA來鑄造一個UST,以此獲得差價。通過這種套利機制,理論上即可將UST的價格穩定在1美元。

可以看出這種完全建立在算法上而沒有任何抵押資產的穩定幣具有很大的潛在風險。為了回應外界對于UST缺乏抵押資產的批評,Terra的創建者Do Kwon又成立了LUNA基金會(LUNA Foundation Guard, LFG)以進一步保障UST與美元的掛鉤。LFG從今年2月開始購入了大量比特幣及其他加密貨幣作為UST的儲備幣。這個BTC儲備與第二類穩定幣的抵押加密資產不同,因為UST的發行并不與BTC儲備掛鉤。當UST出現擠兌,價格跌破$1時,LFG將使用其BTC儲備在市場上回購足夠的UST,以使UST的價格恢復到$1。

事實已經證明了上述理論和保障機制并不能保障穩定幣UST的穩定。穩定機制的潛在風險是UST崩盤的內在原因,而此次崩盤發生的直接誘因是Anchor的大規模提款和UST的大量拋售。

Anchor是Terra推出的一種去中心化金融協議,該協議為UST存款者提供接近20%的年化收益率。Anchor協議的推出是為了以高收益率吸引投資者,從而推高市場對UST的需求。但提供這樣高的收益率使Anchor需要支出巨額利息,導致了Anchor入不敷出的局面。雖然Anchor依然持續運營了一段時間,但也埋下了重大的市場隱患。

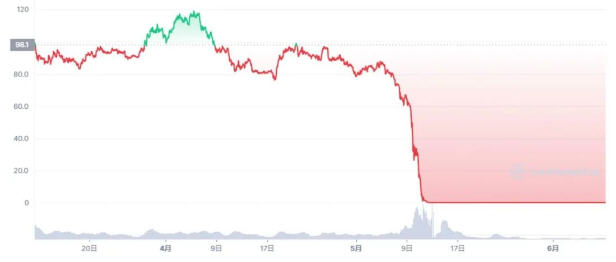

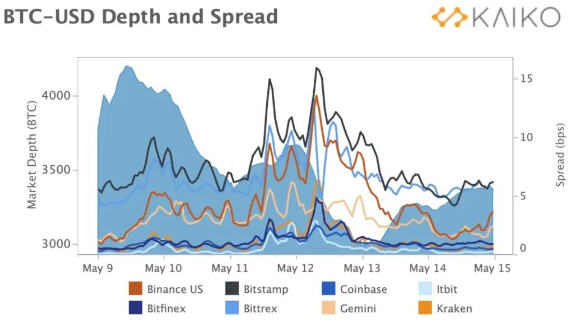

UST此次與美元的脫鉤始于5月7日,與之伴隨的是Anchor的UST存款從140億美元下降到112億美元以及UST在各平臺被大量拋售,僅在Curve Finance上就有1.5億美元的UST被拋售。Anchor存款的大額提取和UST被大量拋售向市場釋放了非常消極的信號,投資者對于UST的信心迅速崩塌。而隨著UST的下跌,LUNA的價格也隨之下跌。算法為了維持UST的穩定,迅速增發了大量的LUNA,然而增發并沒有使UST的價格恢復,反而使得LUNA的價格持續下跌。這樣的過程形成了一個死亡螺旋,二者的價格很快就跌到了0附近。在UST價格下跌過程中,LFG為了拯救UST出售了其比特幣儲備,這一大規模出售也成為比特幣價格下跌的重要原因。

三、從此次“穩定幣”危機中我們應該思考什么?——UST崩盤啟示

UST的崩盤證明了即使是市值非常高的加密貨幣也可能在短短幾天內蒸發掉,并沒有“大而不能倒”。

UST作為第三大穩定幣,此次的崩盤事件造成了整個加密貨幣市場的動蕩,多種加密貨幣價格紛紛跳水,很多投資者因此遭受了巨額損失。可以看出,加密市場的傳染風險至少與其他金融領域一樣大,甚至更大。而穩定幣作為加密貨幣市場中交易和流通的媒介,其重要性不言而喻,尤其是幾大主流的穩定幣,其穩定性對加密貨幣市場的正常運行有很大影響。算法穩定幣完全依賴算法來調整供求關系以實現穩定,并沒有資產作為抵押,從機制設計上就有潛在的不穩定性,所以風險較大。但有抵押資產的第一類和第二類穩定幣也并非沒有風險,第一類穩定幣受到抵押資產是否足額及是否有很好的變現能力等影響,第二類穩定幣的抵押資產是加密貨幣,加密市場的整體狀況會對其穩定性產生影響。因此,穩定幣也有一定的風險,并不真正“穩定”。

此次的UST崩盤及加密貨幣市場的動蕩也引起了監管者的注意。美國財政部長Janet Yellen在5月10日的聽證會上表示與穩定幣相關的風險正在迅速增長,并敦促建立穩定幣監管的新框架。美國紐約州金融服務局(DFS)在6月8日發布了美元支持的穩定幣的監管指南,對穩定幣的備付和可贖回性、準備金要求和獨立審計這幾個方面進行了規定。新加坡金融管理局(MAS)也警告稱,加密貨幣風險很高,不適合散戶投資者。同時,MAS也在研究在新加坡對穩定幣進行監管。英國財政部提出利用現有的監管機制來幫助降低與穩定幣和其他數字結算資產相關的潛在風險,韓國也擬啟動數字資產委員會來對加密貨幣市場進行監管。可以預見的是,未來各國將會加強對加密貨幣市場的監管,進一步推動市場的規范運行。

由于我國目前嚴格禁止各種數字加密貨幣(包括穩定幣)的交易,加密貨幣市場的波動不會對我國金融市場和投資者產生直接的影響。但隨著加密貨幣市場和實體經濟的聯系越來越緊密以及經濟全球化進一步深入發展,未來若再次發生主流穩定幣崩盤事件,金融風險的傳染也可能波及我國金融市場,并可能間接影響我國實體經濟。因此,對于我國金融監管機構而言,密切關注穩定幣及加密貨幣市場的價格波動有助于未雨綢繆,防范重大金融風險沖擊。